Bienvenido a un viaje hacia la estabilidad financiera. En este blog, compartiré contigo estrategias de finanzas personales que, aunque puedan parecer obvias, pueden marcar la diferencia en tu vida económica. Es importante destacar que esta es mi opinión personal, no se trata de ningún asesoramiento, y siempre existe la posibilidad de que encuentres otras perspectivas válidas. La clave está en encontrar lo que funcione mejor para ti.

¿por qué tener un plan?

Tener claro qué vas a hacer con tu dinero te puede resultar muy útil en muchos sentidos. En mi caso, con mi plan pretendo conseguir los siguientes cuatro objetivos:

El primer objetivo de mi plan financiero es poder vivir sin tener que estar (pre)ocupándome continuamente del dinero. Se trata de conseguir crear una rutina mediante la cual mis cuentas personales estén saneadas y todo funcione de forma automática, sin necesidad de estar consultando el saldo a final de cada mes.

El segundo objetivo es protegerme de la incertidumbre. No quiero que los imprevistos que me puedan suceder (que se me estropee la lavadora, tener hacer un viaje urgente para visitar a un familiar, quedarme sin trabajo durante un tiempo) condicionen notablemente a mi vida. Con ello gano libertad puesto que mi decisiones importantes no están sujetas a la disponibilidad del dinero mes a mes.

Mi tercer objetivo es conseguir tener ingresos pasivos ( generar mis propios ingresos sin tener que trabajar) . El caso ideal sería alcanzar la independencia financiera, es decir, que mis ingresos pasivos llegaran a cubrir la totalidad de mis gastos, con lo que no necesitaría trabajar más. En mi caso, esta situación la descarto porque la considero prácticamente imposible ya que empecé a tener ingresos pasivos muy tarde , así que me conformo con que mis ingresos pasivos contribuyan cada vez más a complementar las rentas que obtengo trabajando.

Mi cuarto objetivo es alcanzar un cierto capital que permita tener una jubilación lo más desahogada posible.

En el fondo, los cuatro objetivos se pueden resumir en uno: tener más libertad. Me guste o no, el aspecto que más restringe mi libertad (exigiéndome tiempo y esfuerzo) es la necesidad de conseguir dinero. Si soy capaz de mejorar la gestión de mi dinero estaré gestionando mejor mi libertad.

Los 2 pilares del plan

Los dos pilares sobre los que creo que se debe sustentar una buena estrategia financiera doméstica son:

Pilar 1: Ahorro

El primer pilar de la estrategia es el ahorro. La premisa es sencilla: asegúrate de que tus ingresos habituales sean superiores a tus gastos habituales. En el día a día, el objetivo es ingresar más de lo que gastas. El incremento del ahorro se reduce a dos opciones: ganar más y/o gastar menos. En la mayoría de los casos, controlar tus gastos está más a tu alcance que aumentar tus ingresos. Debes establecer estrategias que te permitan ahorrar. No dejes que los intereses de tus deudas se coman tu ahorro. Una vez logres que tus ingresos mensuales superen tus gastos de forma sostenida en el tiempo, estarás listo para el siguiente paso.

Pilar 2: Inversión

Ahora que hemos acumulado cierto capital, surge la pregunta crucial: ¿qué hacer con ese dinero? Tenemos tres opciones:

✘ Opción 1

Dejar el ahorro en la cuenta corriente

Esta opción puede parecer segura, pero a largo plazo, nuestro dinero perderá valor debido a la inflación. Mantenerlo bajo el colchón, por tanto, tampoco es la mejor idea. Y el mismo argumento sirve si el dinero está en depósitos o cuentas remuneradas cuyo interés está muy por debajo de la inflación. Aquí te lo explico con más detalle.

✘ Opción 2

Incrementar nuestro patrimonio material:

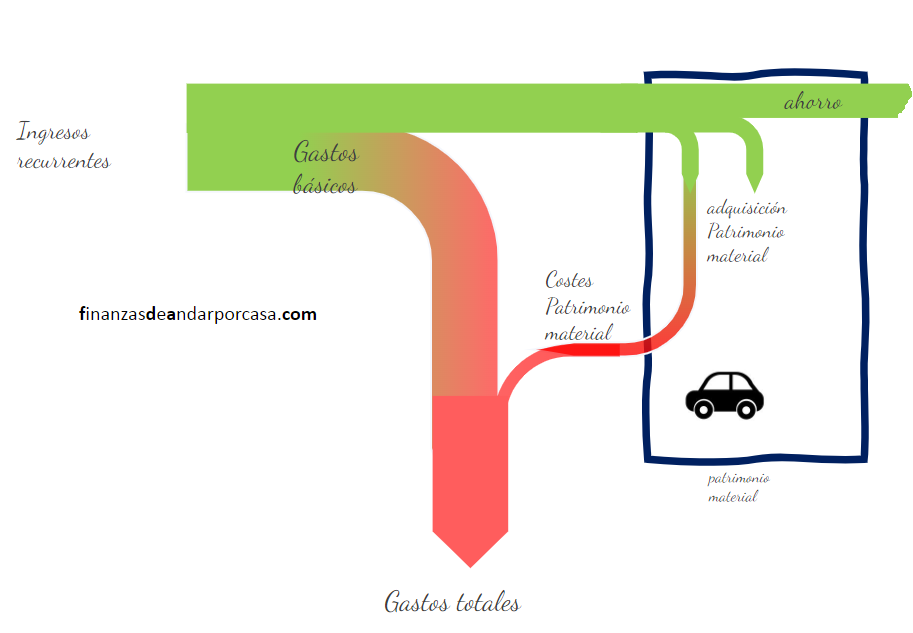

Cuando por fin conseguimos generar un ahorro cada mes, es habitual que el primer impulso sea utilizar dicho ahorro para “invertir” en bienes materiales (un coche nuevo, una casa más grande, etc..) . Ya sé que no es muy ortodoxo, pero por “patrimonio material” entiendo todo aquello que te compras básicamente para conservarlo y disfrutarlo, sin que te reporte una mejora financiera. En principio no parece que estos gastos supongan mucho problema. Además, al fin y al cabo, convertimos patrimonio en forma de dinero disponible en patrimonio material del cual podemos disfrutar. El problema surge del hecho de que el patrimonio material:

-Es poco liquido: no lo vamos a poder vender con facilidad si necesitamos dinero para cosas más importantes -Se devalúa : si lo vendemos, lo vamos a vender por menos de lo que lo compramos. -Genera gastos: este es un punto importante, que a menudo se pasa por alto. El patrimonio material, por norma general, genera gastos, luego cuanto mas tengamos más vamos a estrangular nuestro ahorro futuro.

Si te fijas en el esquema verás que nuestro ahorro potencial se reduce tanto por la adquisición de patrimonio material como por los propios costes de mantenimiento de este patrimonio material (revisiones del coche, derramas,…). Tenemos un flujo de dinero que nos va restando nuestros ingresos, disminuyendo el ahorro real. Dicho de otro modo, hemos ahorrado y, al final, lo único que hemos conseguido es que nuestros gastos fijos se hayan incrementado (además de tener un coche mejor, claro). Paradójicamente, si cada vez que consigues ahorrar acabas comprando cosas que te generan más gastos fijos, tu ahorro presente acaba disminuyendo tu ahorro futuro.

Por tanto, el primer paso una vez conseguido ahorrar no debería ser aumentar el patrimonio material. Nuestro objetivo ahora debería centrarse en sacarle el máximo provecho financiero a nuestro flujo de ahorro, y minimizar los gastos asociados a la compra de bienes que nos pudieran generar más gastos en el futuro.

✔ Opción 3

Incrementar tu patrimonio financiero:

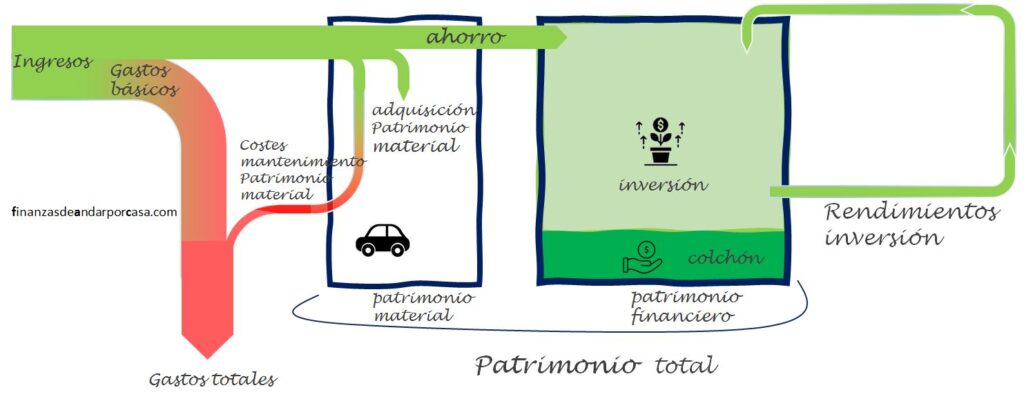

El destino ideal para tu ahorro es aquel que genera ingresos, no gastos. Y eso se consigue invirtiendo nuestro dinero. Pero, antes de pensar en inversión es crucial crear un colchón de seguridad o fondo de emergencia. Este fondo te permite afrontar imprevistos sin afectar tu calidad de vida. El colchón de seguridad es necesario porque el dinero que invirtamos no lo podemos considerar como dinero disponible. Entre otras cosas porque puede que cuando lo necesitemos no sea el mejor momento para desinvertir y porque en inversión hay una máxima que conviene seguir: invierte solo aquel dinero que no vayas a necesitar.

Una vez creado el colchón financiero , el resto del ahorro que vayamos consiguiendo lo invertiremos. Esta inversión, a largo plazo, debería crear generar unos rendimientos que, a su vez, volveremos a invertir. Con lo que, aunque no fuéramos capaces de ahorrar más durante un tiempo, nuestro patrimonio financiero seguiría aumentando. Estamos generando dinero sin trabajar. Es la gracia de la inversión. ¿Tiene riesgo? Sí, todo tiene riesgo, pero si llegas a entenderlo puedes asumir el riesgo que más se adapte a tu perfil y adoptar estrategias que lo disminuyan enormemente. No se trata de jugar a la ruleta ni de hacerse rico en 6 meses sentado en una silla gamer. De todo ello hablaremos con más detalle en los artículos del blog.

El destino ideal para tu ahorro es aquel que genera ingresos, no gastos.Y eso se consigue invirtiendo nuestro dinero.¿Tiene riesgo? Sí, todo tiene riesgo, pero si llegas a entenderlo puedes asumir el riesgo que más se adapte a tu perfil y adoptar estrategias que lo disminuyan enormemente.

Ahora, déjame enseñarte una imagen que resume todo lo que acabamos de explicar:

Puedes ver claramente la diferencia entre tener patrimonio material y patrimonio financiero. También se aprecia cómo, aunque dejaras de generar ahorros, tus inversiones podrían continuar incrementando tu patrimonio. Es una foto que describe los flujos de tu dinero en tus finanzas. El esquema debería aclararte algunas dudas y generar muchas otras: ¿En qué parte de la imagen debo colocar la vivienda habitual? ¿ Para conseguir ese flujo dónde debería invertir? ¿ A qué partes afecta la inflación?¿ Cuánto colchón de seguridad necesito? Y así otras muchas. En los diferentes artículos del blog iremos aclarando estas preguntas.

Recuerda, esta estrategia es un punto de partida. Adaptarla a tus necesidades y metas es clave. El mayor enemigo de las finanzas personales suele ser la inacción.