En la era de la información y la tecnología, las oportunidades para invertir y hacer crecer nuestro dinero se han multiplicado. Sin embargo, aún existen muchos inversores que confían en los bancos tradicionales para gestionar sus fondos de inversión y planes de pensiones.

De hecho, BBVA AM, Ibercaja Gestión, KutxaBank Gestión, CaixaBank AM y Santander AM han sido, por ese orden, las cinco gestoras con las mejores cifras en suscripciones, sumando entre todas el 75% de entradas de capital, según los últimos datos publicados por Inverco.

La mayoría de pequeños inversores siguen confiando en el asesor de la oficina de siempre. En el pasado esta podría ser una opción razonable, porque el acceso a la información era relativamente complicado y había pocas alternativas a la banca tradicional. Pero hoy en día ya no es así. De hecho, seguramente los principales motivos por lo que la mayoría de pequeños inversores utilizan este tipo de banco son dos: ignorancia y “comodidad”. Ignorancia porque no conocen, por ejemplo, lo caro que puede resultar tener un fondo en un banco tradicional con respecto a otras opciones; o porque creen que los bancos tradicionales son más seguros. “Comodidad” porque prefieren no tener que abrir una nueva cuenta en otra entidad.

Pero hay varias razones por las que no suele ser una buena idea contratar fondos de inversión en un banco tradicional. Aquí nos vamos a centrar el la principal: las comisiones.

Comisiones y gastos de un fondo de inversión

El principal inconveniente de contratar fondos de inversión en un banco tradicional son las altas comisiones. Todos los fondos tienen unos gastos anuales de funcionamiento (honorarios de abogados, auditorías, etc…). Además, cada año, las gestoras de inversiones retienen como comisión una parte del valor de un fondo, generalmente entre el 0% y el 3%. Estas comisiones suelen ser mucho más elevadas en la banca tradicional. Pero, ¿cómo podemos saber cuánto no están cobrando?

TER

La suma total de la comisión anual de gestión y cualquier cargo adicional asociado con la gestión del fondo se refleja en el ratio llamado TER (Ratio Total de Gastos), que se pagan con cargo al fondo cada año e incorpora al precio del fondo y se calcula diariamente, por lo que no aparece en los extractos. Es decir, el TER se te descuenta directamente del valor del fondo (y nadie te va a pasar una factura) , por lo que no vas a ser consciente de lo que estás pagando a no ser que lo consultes en el folleto de información del fondo.

El TER te permite conocer los gastos que representan las comisiones de gestión, comisión de depósito y los gastos de explotación sobre el total del patrimonio del fondo. Es el porcentaje anual que te van a cobrar de lo que tienes invertido. Es seguramente el dato más importante en el que te puedes fijar si quieres comparar los costes de los fondos.

Comisión de reembolso

En algunos casos se cobran comisiones de reembolso cuando vendes tu inversión. Estas comisiones, a veces, están condicionadas a unos plazos (cobrarte solo si vendes antes de seis meses, por ejemplo)

Comisión de éxito

En algunos casos se cobra una comisión que se aplica al patrimonio de un fondo de inversión por los resultados positivos obtenidos sobre la referencia establecida en el folleto del fondo. Es decir, si el fondo incrementa su valor, pagas una comisión adicional. Por contra, si el fondo pierde, no te van a restar comisiones.

Comisión de custodia

A veces las entidades cobran una comisión de custodia, que es una tarifa que aplican por la comercialización de fondos de inversión. Se trata de una comisión fija, que habitualmente se mide en términos porcentuales sobre el volumen invertido.

Se carga en la cuenta del cliente (no se resta del fondo) y, por tanto, no queda reflejada en el TER.

con tan solo conocer el ISIN (el código que identifica al fondo),puedes buscar el fondo y conocer las comisiones y gastos.

Toda esta información es pública por lo que la propia entidad comercializadora te la debería facilitar. También la puedes consultar por tu cuenta ya que, con tan solo conocer el ISIN (el código que identifica al fondo),puedes buscar el fondo en , por ejemplo, la web de la CNMV https://www.cnmv.es/portal/ancv/consultaisin.aspx y ver allí las comisiones y gastos. ten en cuenta que en la CNMV está la información referente al fondo. Si tu banco te cobra comisión de custodia, este cargo no te aparecerá allí, tendrás que sumarlo.

Ejemplo práctico. Banco tradicional vs Plataforma fintech

Ya hemos hablado de las principales comisiones que nos cobrarán. Pero, ¿realmente hay tanta diferencia entre operar con mi banco de siempre y operar con una plataforma más especializada que me cobre menos comisión?

Para ilustrarlo, a modo de ejemplo, y sin entrar mucho en detalle, vamos a comparar cómo se han comportado hasta la fecha dos fondos muy parecidos. Ambos tratan de replicar de la manera más perfecta posible el índice S&P 500 (invierten en los principales valores de la bolsa de EEUU) , lo cual consiguen de una manera bastante correcta. Podríamos decir que ambos fondos invierten en las mismas empresas y en las mismas proporciones.

Fondos indexados al SP500 Fondo 1, comercializado por banca tradicional: Caixabank Bolsa USA, (uno de los fondos de inversión más famosos de Caixabank) https://www.caixabank.es/docs/fondos/pdfs/es/ficha000106.pdf ISIN: ES0138615036 Fondo 2, comercializado, sobre todo, por plataformas fintech (MYinvestor, Ironia…): Vanguard U.S. 500 Stock Index Fund - EUR Acc https://www.ie.vanguard/products/fund/equity/9834/us-500-stock-index-fund-eur-acc ISIN: IE0032126645

La principal diferencia la encontramos en las comisiones. Con Caixabank tenemos unos gastos corrientes de más del 1%. No es muy alto, pero podemos contratar directamente un Vanguard ( indexado también al S&P 500) por tan solo un 0,10%.

En principio ambas parecen comisiones bajas. Compararemos qué sucedería con nuestra inversión. Para ello vamos a utilizar la herramienta de comparación de fondos de la web www.morningstar.es En ella introducimos el ISIN de cada uno de los fondos. El ISIN viene a ser el “ número de DNI” del fondo, por lo que de Morningstar ya dispone de toda la información en su base de datos.

El resultados de la comparativa los tenemos en este enlace:

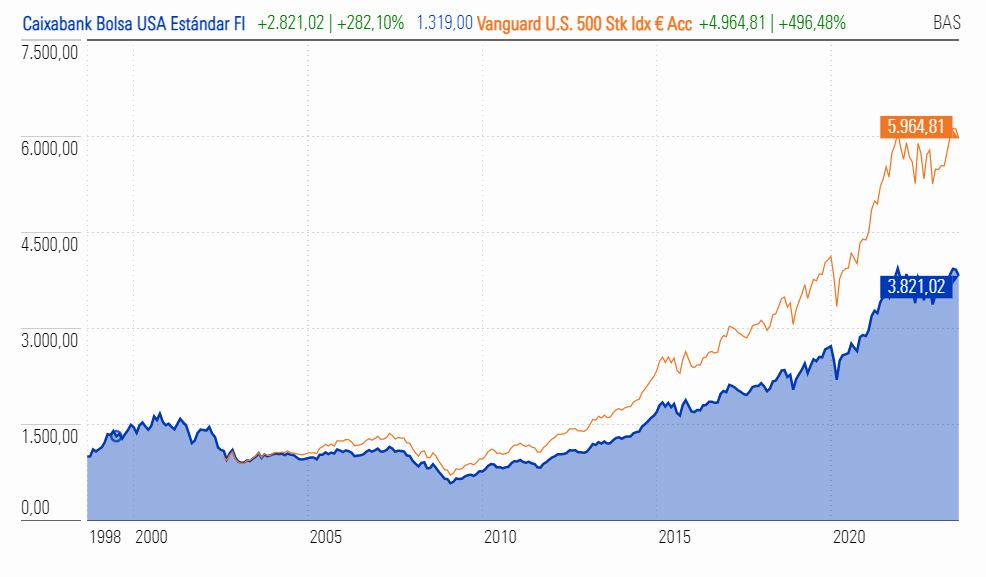

de donde podemos extraer el siguiente gráfico, que muestra la evolución de una inversión inicial de 1.000€. En naranja el fondo de Vanguard, en azul el de Caixabank

Si hace 3 años hubiéramos invertido 1.000€ en ambos fondos, en el momento de escribir este artículo tendríamos 1.624€ en Caixabank y 1.709€ en Vanguard.

De entrada la diferencia de 85€ no parece demasiado. Son 3 años, lo que supone unos 28 €/año. Parece que no sea para tanto. Pero tenemos que pensar que, porcentualmente, hemos perdido el 12% de los beneficios.

Debemos recordar, que la inversión en fondos de este tipo es una carrera a largo plazo en la que, debido al interés compuesto, los pequeños porcentajes se van haciendo notar exponencialmente. Vamos, por tanto, a alargar el plazo de inversión y a aumentar el importe del ejemplo. ¿Qué habría pasado si el año 1998 con 40 años de edad una persona hubiera invertido 10.000€ para su jubilación y, ahora, recién cumplidos 65 años (es decir, pasados 25 años) decidiera reembolsar los fondos? Veamos el nuevo gráfico.

El gráfico muestra el resultado para una inversión de 1.000€. Para 10.000€, por tanto, debemos multiplicar los valores por diez. Con el fondo de Caixabank nuestro inversor tendría 38.210€ mientras que con el de Vanguard dispondría de 59.648. ¿Realmente vale la pena perder esos 21.438€ de diferencia por “comodidad”? Porque ambos fondos invierten en lo mismo (mismas acciones, mismos riesgos…).

Si el año 1998, con 40 años de edad, una persona hubiera invertido 10.000€ para su jubilación , hoy con el fondo de Caixabank tendría 38.210€ mientras que con el de Vanguard dispondría de 59.648. ¿Realmente vale la pena perder esos 21.438€ de diferencia por “comodidad”?

No es que hayas tenido “mala suerte en la inversión”, sino que casi toda la diferencia se debe a lo que el banco te ha cobrado por la gestión. Recuerda, en inversión solo hay una cosa segura: las comisiones. Así que te deberías centrar en reducirlas lo máximo posible. Si el inversor del ejemplo hubiera dedicado un par de horas en buscar e invertir en el fondo de Vanguard, hoy tendría 21.438€ más. Le habría salido a más de 10.000€ de beneficio por hora dedicada.