Imaginemos que tenías pensado cenar esta noche en un buen restaurante y al final decides no hacerlo para poder ahorrar el gasto. De entrada, la decisión parece tener todo el sentido del mundo: en el futuro dispondrás del dinero ahorrado, lo que te permitiría hacer frente a otros gastos o, si lo prefieres, cenar en un buen restaurante en otra ocasión futura. El problema es que, si te limitas a guardar el dinero, en realidad, lo que has hecho es renunciar a comer un entrecot en un buen restaurante a cambio de poder comer una sencilla hamburguesa en el futuro. ¿Tiene sentido el sacrificio?

La inflación

La inflación es un concepto económico que se refiere al aumento generalizado y sostenido en el nivel de precios de bienes y servicios en una economía durante un período de tiempo. En otras palabras, la inflación implica que, con el tiempo, el dinero tiende a perder su poder adquisitivo, lo que significa que con la misma cantidad de euros, puedes comprar menos bienes y servicios. Por tanto, si tu ahorras hoy 25€ de una cena, lo más probable es que esos 25€, en unos 10 años, no te permitan comprar más que una hamburguesa en un restaurante de comida rápida.

Con el tiempo, el dinero tiende a perder su poder adquisitivo. Si tu ahorras hoy 25€ de una cena, lo más probable es que esos 25€, en unos 10 años, no te permitan comprar más que una hamburguesa en un restaurante de comida rápida.

¿Qué es el IPC?

Para medir la inflación, se suele utilizar el Índice de Precios de Consumo (IPC) que mide cómo aumentan los precios de los productos y servicios que compramos a lo largo del tiempo. Piénsalo como un “termómetro” de la economía que nos ayuda a entender si los precios están subiendo o bajando.

El IPC se basa en una canasta de productos y servicios que una persona promedio podría comprar. Esto incluye cosas como alimentos, ropa, vivienda, transporte y más. Cada cierto tiempo, los expertos en economía recopilan información sobre los precios de estos elementos y calculan cómo han cambiado en comparación con un período anterior.

En la web del Instituto Nacional de Estadística puedes consultar datos detallados para diferentes periodos y sectores (alimentos, calzado, transporte, etc..) en España. Si echamos un vistazo a la inflación global durante los últimos 20 años en España, podemos ver que lo normal es que los ahorros pierdan poder adquisitivo cada año porque todo lo que compramos es cada vez más caro. O, dicho de otro modo, nuestros ahorros cada vez valen menos a efectos prácticos.

IPC, variación anual. Fuente INE

De entrada la inflación anual no parece demasiado importante —sobre todo si la comparamos con algunos países alejados de nuestro entorno—, pero en el largo plazo el efecto es devastador.

El INE dispone de una herramienta que permite calcular la variación del IPC para períodos de varios años. Si nos ponemos en la piel de una persona que decidió mantener unos ahorros durante 20 años (entre septiembre del 2003 y del 2023) vemos que el incremento de precios durante ese periodo es del 54,4%. ¡Las cosas son ahora (2023) un 54,4% más caras que en el 2003! Lo que, visto de otro modo, significa que esa persona, con el mismo dinero, se podía comprar 100 cafés en 2003 y, en 2023, solo 65 . Se ha perdido una barbaridad por el camino. Y eso, más o menos, es lo que probablemente te pasará a tus ahorros de hoy durante los próximos 20 años. Entre otras cosas porque la política monetaria europea tiene por objetivo que exista inflación. Perderás dinero. seguro… a no ser que hagas algo para evitarlo.

la inflación anual no parece demasiado importante, pero en el largo plazo el efecto es devastador. Las cosas son ahora (2023) un 54,4% más caras que en el 2003.Y eso, más o menos, es lo que probablemente te pasará a tus ahorros de hoy durante los próximos 20 años.

Cómo luchar contra la inflación y proteger tu ahorro

Solo se me ocurren dos maneras de evitar la inflación en los ahorros:

- No ahorrar

- Invertir

Obviamente no estamos aquí para conformarnos con laprimera opción. Así que partimos de la base que tu intención es ahorrar. Lamentablemente, muchos ahorradores, aún siendo conscientes de la existencia de la inflación, deciden no invertir, principalmente debido a alguno de los siguientes dos sesgos.

1.Sesgo de enfoque a corto plazo

Existe una tendencia en las personas a priorizar las recompensas y los resultados inmediatos en lugar de considerar las consecuencias a largo plazo de sus decisiones financieras. En otras palabras, nos centramos en el resultado de nuestras decisiones durante el año sin pensar en cómo estas decisiones afectarán nuestro futuro financiero. En el caso de la inflación, es fácil caer en el error de creer que “perder un 3% este año” no importa demasiado, por lo que pasamos por alto la relevancia que ello tiene en el largo plazo, cuando acumulamos los efectos año tras año. Esa visión miope conduce irremediablemente a la inacción.

2.Sesgo de aversión al riesgo

En el campo de las finanzas conductuales, este sesgo se refiere a nuestra inclinación natural a percibir las pérdidas como más impactantes que las ganancias de igual valor. En otras palabras, tenemos un temor innato a asumir riesgos y tendemos a evitarlos, incluso si eso significa tomar decisiones menos adecuadas para alcanzar nuestros objetivos financieros. Un ejemplo ilustrativo es el caso de mantener nuestros ahorros en la cuenta corriente. Aunque brinda cierta seguridad, no genera la rentabilidad suficiente para cubrir la inflación,

La aversión al riesgo queda clara con el siguiente ejemplo. Imagina dos juegos consistentes en lanzar una moneda, En el primero, si sale cara, ganas 100 euros y si sale cruz nada. En el segundo salga lo que salga ganas 40 euros. ¿Qué juego escogerías? Las ganancias pueden ser mayores en la primera opción. Sin embargo, la mayoría de gente escogerá la segunda opción, porque en la tirada se gana dinero seguro.

Pero, ¿qué sucede si en vez de ganar dinero lo perdemos? Reformulemos ambos juegos. En el primero, si sale cara se pierden 100 euros y si sale cruz no se pierde nada. En el segundo juego, se pierden 40 seguros salga lo que salga . En este caso la mayoría de gente se elegiría la primera opción, aunque las pérdidas pueden ser mayores. La razón es que los seres humanos odiamos perder y eso condiciona tu percepción del riesgo.

En su libro Thinking, fast and slow, el premio Nobel de Economia Daniel Kahneman describía que, cuando hablamos de importes relevantes, para que una persona acepte una apuesta al 50% necesita que la posible ganancia sea al menos el doble que la posible pérdida. El quid de la cuestión, por tanto, radica en que nuestro cerebro, de entrada, se centra en evitar pérdidas, no en escoger la opción más racional. Como nos fijamos en el valor nominal (el valor en “euros”) de nuestros ahorros, pensamos que si no hacemos nada, no tenemos pérdidas (1000€ en una cuenta corriente serán 1000€ mañana). Y, si hacemos algo (invertir), corremos riesgos. Lo segundo es cierto, pero lo primero no. Si no hacemos nada, tenemos pérdidas seguras, porque nuestro dinero pasa a valer menos. Por tanto, sería interesante dejar de pensar en el valor nominal (“los euros”) y pensar en el valor real (lo que podemos comprar). Así entenderíamos que, cada día que pasa con nuestro dinero parado en el banco, estamos perdiendo ahorros. Si interiorizamos la idea de que ya estamos perdiendo, el paso a asumir algún riesgo no es tan traumático. Ya no estaremos eligiendo entre no perder nada y asumir el riesgo de perder. Estaremos eligiendo entre la certeza de perder y asumir el riesgo de perder un poco más. Toda inversión conlleva un riesgo, pero tal y como hemos visto, tener el dinero parado también conlleva un riesgo en sí mismo.

Sería interesante dejar de pensar en el valor nominal (“los euros”) y pensar en el valor real (lo que podemos comprar). Así entenderíamos que, cada día que pasa con nuestro dinero parado en el banco, estamos perdiendo ahorros. Si interiorizamos la idea de que ya estamos perdiendo, el paso a asumir algún riesgo no es tan traumático.

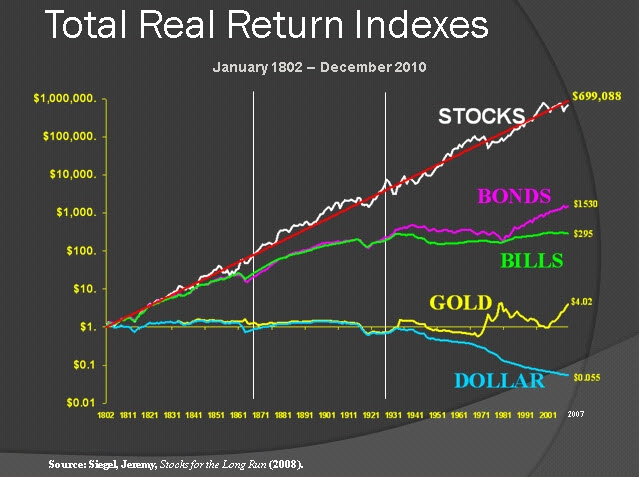

Otra manera de enfocarlo es pensar que cuando guardamos nuestros ahorros en una cuenta corriente, en realidad estamos invirtiendo nuestro poder de compra en inflación. Es decir, si invertimos en acciones, hacemos que nuestro poder de compra evolucione en función de la cómo varíe el precio de las acciones respecto al precio de bienes y servicios . Si invertimos en pisos , ganaremos o perderemos en función de la variación de los precios de los pisos respecto al precio de resto de bienes y servicios. Así con todo tipo de activos. Por tanto, si dejamos nuestros ahorros en una cuenta cuenta corriente , en realidad estamos también invirtiendo (en este caso en “billetes de euros en una cuenta corriente” ,) y ganaremos o perderemos en función de cómo varíe el precio de bienes y servicios con respecto al euro. En el libro Stocks for the Long Run , el profesor Jeremy Siegel mostraba el siguiente gráfico.

Se trata de un gráfico de la evolución de diferentes activos ajustado a la inflación, es decir, refleja la capacidad de compra real., desde 1800 en EUA.

1$ invertido en acciones en 1802 hoy serían unos 700.000$

1$ invertido en bonos del estado hoy superaría los 1.500$

1$ invertido en oro hoy serían unos 4$

1$ depositado en una cuenta corriente bancaria hoy sería 0,05$, el dinero habría perdido el 95% de su valor.

Viendo esto, ¿”invertirías” a largo plazo tus ahorros en una cuenta corriente en dólares? Parece muy mala opción. Pues la respuesta es la misma para el euro y para cualquier moneda con inflación (spoiler:todas).

Cuando ahorras debes elegir dónde poner tus ahorros. Dejarlos en la cuenta no es “no hacer nada”, es elegir una de las opciones. Y, seguramente, es la peor.

¿Dónde invertir?

La pregunta del millón. No pretendo dar consejos sobre inversión —ni lo pretendo ni estoy preparado para ello— . Mi único consejo es que lo mejor es invertir después de mucho leer e informarse de fuentes diversas, hacerlo de forma metódica —no emocional— y, sobre todo, hacerlo con dinero que no vayas a necesitar a corto plazo. Afortunadamente existe mucha documentación gratuita y de calidad; qué opción es mejor o peor depende mucho de cada persona. Hay quien invierte en viviendas, en bonos, materias primas…. Es una elección muy personal. Soy de la opinión de que la inversión indexada en una cartera diversificada, formada por fondos de bajo coste (lo que a día de hoy excluye los fondos comercializados por la banca tradicional) de acciones y bonos a largo plazo, es la opción que mejor se adapta a muchos ahorradores. Existen plataformas que facilitan mucho este tipo de inversión (Indexa Capital, Myinvestor, Finizens, …) También una cartera permanente de Harry Browne me parece una buena opción. Puedes echarle un vistazo a estas webs, que explican conceptos de estos tipos de inversión de forma muy sencilla.

https://lahormigacapitalista.com/

https://bogleheads.es/guia

http://www.carterapermanente.es/

En todo caso, invierte en aquello que entiendas y de lo que estés convencido. Quizás te de pereza formarte; si ese es tu caso, te lo deberías tomar como un trabajo. Tan importante es tu fuente de ingresos como la gestión de los mismos. Dejar que tus ahorros sean devorados por la inflación no debería ser una opción.